l l Salone dei Pagamenti 2023, l’appuntamento nazionale su pagamenti e innovazione per l’industria bancaria italiana, si è tenuto a Milano dal 22 al 24 novembre.

Giunto all’ottava edizione, promosso dall’ABI e organizzato da ABIServizi, ecco le novità presentate dagli espositori partecipanti alla manifestazione, che ha attratto migliaia di professionisti provenienti da vari settori per fare il punto sulla continua e rapida evoluzione del mondo dei pagamenti digitali.

Salone dei Pagamenti 2023: ecco le novità

Il futuro dei pagamenti, l’euro digitale e il digital asset, l’Open tech e i modelli di business, la sostenibilità, l’evoluzione dell’eCommerce e il negozio digitale integrato, le sfide della sicurezza informatica e i futuri consumatori. Sono stati i temi al centro dell’edizione 2023 del Salone dei Pagamenti.

Paga con Qomodo, Bnpl negli store fisici

Si chiama Paga con Qomodo, la formula Buy now pay later (Bnpl) per il pagamento rateale senza interessi. Al momento del check-out, l’esercente inoltra un link via mail, SMS o WhatsApp al cliente, che a sua volta risponde alla richiesta di pagamento selezionando il piano rateale in base alle proprie esigenze e ricevendo un’approvazione in circa 30 secondi. In parallelo, Qomodo salda l’intero importo all’esercente, che intanto controlla gli incassi tramite via dashboard. Nel frattempo il negoziante verifica la tipologia e lo scontrino, identificando le macro-tendenze di acquisto.

Oltre alla suite di pagamenti smart, le due realtà presentano inoltre Qomodo POS, uno smartPOS Android di ultima generazione e Paga al volo, la modalità POS Digital per incassare pagamenti da remoto attraverso carte con il sistema pay-by-link oppure con il Tap-to-phone, trasformando gli smartphone Android in POS ovvero SoftPOS in grado di accettare pagamenti contactless.

Mastercard e Qomodo svelano infine una piattaforma innovativa rivolta agli esercenti e dedicata alla rateizzazione di pagamenti imprevisti. “Grazie a soluzioni digitali di rateizzazione come ‘Buy Now, Pay Later’, doniamo la serenità e la flessibilità che PMI e clienti desiderano avere nella gestione dei propri pagamenti. Ciò è (…) in linea con la strategia ESG di Mastercard che, facendo leva sugli strumenti di pagamento digitali, si pone l’ambizioso obiettivo di dar vita a un futuro più equo e inclusivo a beneficio dell’intera comunità”, commenta Luca Corti, Vice President Business Development Italy di Mastercard.

Mastercard

Al Salone dei Pagamenti, Mastercard svela anche Nail Pay, Garmin Pay e GeoSpending Insight: soluzioni digitali che mettono al centro la user experience.

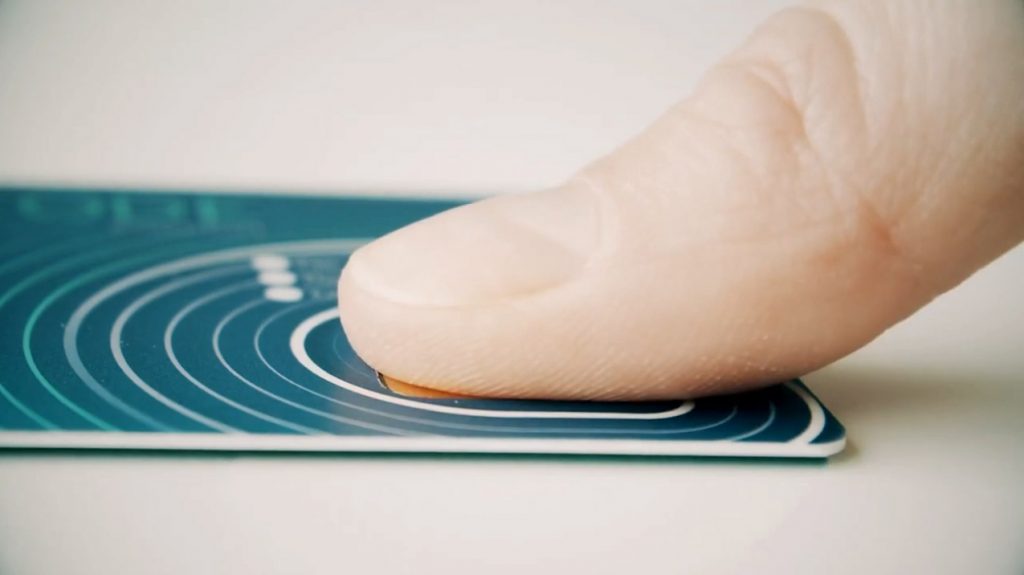

Nell’inedita Area demo è stato possibile visionare Nail Pay che consente di pagare con un solo gesto e in modalità contactless, tramite un chip con RFID installato sull’unghia vera o artificiale, evitando di portare con sé alcun dispositivo, il tutto in completa sicurezza.

Garmin Pay permette di effettuare il pagamento solo appoggiando il proprio smartwatch al POS. La piattaforma di GeoSpending Insight di Mastercard permette agli enti pubblici e privati l’accesso a insights strategici connessi all’andamento dei consumi nei territori d’interesse, confermando la tendenza dell’economia esperienziale tra i turisti italiani e stranieri.

Il Click to Pay registra un incremento delle transazioni del +150% trimestre su trimestre.

L’app Enilive invece rende disponibili servizi per le persone in movimento anche attraverso pagamenti automatizzati: il veicolo può fare rifornimento in oltre 3.800 Enilive Station abilitate. Le stazioni di ricarica elettrica di Atlante integrano i nuovi terminali POS.

Intesa Sanpaolo e Mastercard, payment ring con Tapster

Intesa Sanpaolo e Mastercard, in collaborazione con Tapster, hanno svelato il nuovo payment ring, il nuovo dispositivo indossabile (wearable tech), un anello impermeabile e a prova d’urto, per pagare i propri acquisti in modalità contactless, semplicemente avvicinando l’anello al POS. “L’innovativo anello sviluppato da Tapster e proposto ai nostri clienti, grazie alla collaborazione con Mastercard, (…) offre un’esperienza di utilizzo semplice e distintiva, e combina sicurezza e comodità in un unico accessorio che, siamo certi, farà subito tendenza”, ha spiegato Claudia Vassena, Executive Director Sales and Marketing Digital Retail di Intesa Sanpaolo.

Treezor

All’appuntamento milanese, Treezor ha illustrato un’analisi sul ruolo del Fintech nelle principali tendenze di sviluppo delle aziende in tre settori chiave in Italia: mobilità, welfare aziendale e turismo sono infatti i campi a più elevato potenziale Fiuntech.

Mentre i dipendenti passano dal trasporto urbano a quello privato, i pagamenti digitali nella mobilità possono diventare un fattore abilitante in tutti questi servizi: le diverse forme di pagamento devono dunque sempre più interoperabili, usando come alternative alle classiche carte di debito e le “carte mobilità” oppure i portafogli digitali.

Il settore del welfare aziendale e dei benefit per i dipendenti si sta innovando con nuove offerte, come i buoni pasto per i dipendenti e molti altri. Un ottimo caso d’uso è Swile, specialista dei buoni pasto digitalizzati, nella cerchia degli unicorni francesi dal 2021.

Nel settore del turismo, le nuove piattaforme offrono soluzioni di Channel Manager, Booking Engine, CRS e Engagement per perfezionare l’efficacia delle offerte dei commercianti e automatizzare i loro processi. I pagamenti digitali nei viaggi offrono pagamenti automatizzati, riconciliazione delle fatture, gestione ottimizzata del flusso di cassa: ai consumatori forniscono una migliore esperienza utente.

Fabrick

Fabrick, specializzata in Open Finance a livello globale, al Salone dei Pagamenti 2023 ha portato il tema dell’Embedded Finance. Sempre più realtà corporate di vari settori l’hanno scelta per combinare servizi finanziari nella propria offerta e digitalizzare i processi, in modo tale da ottimizzare le proprie prestazioni e l’esperienza degli utenti finali. La piattaforma aperta di Fabrick consente di integrare diversi servizi e combinarli nei modelli di business delle realtà clienti per offrire risposte rapide alle continue evoluzioni di mercato.

Nella plenaria del 22 novembre, insieme ad American Express, Bancomat S.p.A, Mastercard, Nexi e Visa Italia, Fabrick ha illustrato le prospettive di crescita e le sfide digitali dell’ecosistema dei pagamenti.

Worldline

Worldline ha esposto le ultime evoluzioni dei pagamenti, come il Worldline Tap on Mobile e il Conversational Commerce, per pagare direttamente su Whatsapp.

Il Worldline Tap on Mobile (TOM) è una soluzione end-to-end basata su un’applicazione Android, priva di hardware, che permette a tutti gli esercenti di accettare pagamenti via smartphone, tablet o dispositivi aziendali con un unico tocco, digitando direttamente sullo schermo il PIN nel caso di transazioni superiori ai 50 euro.

Il Conversational Commerce sfrutta un canale “sociale” come WhatsApp, per acquistare senza mai uscire dall’App. Il cliente scrive un messaggio all’azienda che automatizza il sistema di vendita direttamente nella chat, per scegliere i prodotti tramite un catalogo online. Una volta confermato l’ordine, il cliente

accede alla modalità di pagamento senza passare dall’eCommerce.

Al Salone, hanno priorità gli instant payments, per consentire il trasferimento di somme da conto a conto in real time. Inoltre, gli account-to-account payments permettono alle istituzioni finanziarie di avvalersi delle più recenti tecnologie nell’ambito dei pagamenti, tra cui robotica, apprendimento automatico e intelligenza artificiale.

Trusted Interaction di Worldline è una piattaforma basata sull’intelligenza artificiale che alle banche consente lo sviluppo di una gestione dell’assistenza clienti automatizzata, efficiente e multicanale, nel rispetto delle normative in termini di sicurezza.

Nell’Open Banking, infine, permette di accedere a servizi personalizzati a valore aggiunto. Tra queste Credit Insight, la soluzione plug-and-play basata su API per ottenere valutazioni accurate e veloci sul merito creditizio dei clienti, tramite sistemi di strong customer authentication, onboarding KYC e firma elettronica.

Minsait Payments

L’azienda sta esplorando la convergenza fra i differenti metodi di pagamento a livello globale che apre nuove opportunità per le banche. “Grazie alla normativa che sta accelerando e armonizzando a livello internazionale il mondo dei pagamenti in tempo reale e alla disponibilità di tecnologie abilitanti come il cloud, le API armonizzate secondo lo standard ISO20022 e la blockchain, le banche hanno a disposizione tutti gli strumenti per presidiare il mercato dei pagamenti, offrendo un’ampia gamma di servizi disponibili e innovativi ad una clientela sempre più esigente e in evoluzione, e fidelizzando nuovi clienti”, ha illustrato al Salone dei Pagamenti 2023, durante il suo intervento, Eleonora Cornacchia, manager di Minsait Payments in Italia.

Per godere di queste potenzialità, gli istituti bancari dovranno affrontare due sfide fondamentali, secondo Cornacchia: da un lato, la creazione di modelli di business in grado di trarre il massimo dei vantaggi dal pagamento istantaneo grazie a prodotti mirati per ciascun profilo di cliente; dall’altro lato, l’incremento della security nei pagamenti globali in real time.

Sulla sfida in ambito cyber, l’Europa fa scuola. La manager di Minsait Payments ritiene che, per abbattere le frodi, seguendo l’esempio europeo, anche a livello internazionale i sistemi centrali (Banche Centrali, Entità Governative eccetera) dovranno cooperare per realizzare corridoi sicuri, mettendo a disposizione in tempo reale basi dati informative in grado di individuare potenziali soggetti (black list o white list) clienti e controparti.

“In quest’ottica – suggerisce Cornacchia – può essere vantaggioso incentivare l’uso del Codice Legal Entity Identifier (LEI) come codice identificatore standardizzato riconosciuto a livello internazionale per i controlli delle Liste (black list o white list)”.

Occorrerà infine migliorare la gestione dei numerosi dati informativi strutturati del trasferimento fondi secondo regole ISO20022: dovranno giungere integri alla banca del beneficiario. “Le banche emittenti dovranno fornire tutti i dati strutturati end-to-end in modo nativo evitando troncamenti. In quest’ottica, l’integrazione con sistemi specializzati nell’analisi comportamentale supportati dall’AI consentirà alle banche di applicare meccanismi più sofisticati di antifrode e antiterrorismo, offrendo servizi altamente sicuri ed affidabili”, conclude Cornacchia.

Salone dei Pagamenti 2023: Minsait Payments Report

Al Salone dei Pagamenti Minsait Payments ha presentato il report sui sistemi di pagamento in Italia, secondo cui il tasso di adozione dei nuovi mezzi sta rallentando in Italia. Post-pandemia, un italiano su tre è tornato a pagare in contanti negli acquisti fisici.

Dal Minsait Payments Report emerge che il 30% degli italiani diversifica i mezzi di pagamento, tuttavia preferisce ei contanti o gli addebiti sul conto bancario. L’11% degli intervistati inoltre predilige il pagamento in contanti nella maggior parte dei casi, riducendo al minimo l’uso di altri mezzi di pagamento. Invece il 24% degli italiani, seppur diversificando, opta per le carte di debito, di credito o prepagate.

Il 95% degli intervistati fa acquisti su piattaforme di eCommerce: è la quota di mercato più elevata in Europa, con una frequenza che varia da varie volte alla settimana (31,5%) a più volte al mese (45,1%). Anche in questo contesto, le carte di debito, di credito e prepagate sono il mezzo scelto da oltre il 50% degli italiani (più della media europea, al 48%). Inoltre, nuove modalità come il Buy Now Pay Later hanno conquistato il 13,3% degli italiani (la media europea è del 12,9%), soprattutto per semplicità e comodità d’uso per dilazionare i pagamenti a rate.