Non è forse il primo settore al quale si pensa nel momento in cui si affrontano i temi della sostenibilità, ma certamente il mondo Fintech & Insurtech è un mondo che ha ben compreso quanto l’impatto ambientale e sociale sia un fattore determinante per coltivare e consolidare un rapporto di fiducia con i clienti. E se già molte organizzazioni avevano intrapreso con convinzione questa strada, si può dire che l’emergenza Covid-19 ha accelerato le loro progettualità e ha contribuito ad aumentare il livello di sensibilità e attenzione. Nello stesso tempo, anche il mondo delle startup ha dimostrato di aver colto molto bene questi valori, unitamente ad altri due elementi che caratterizzano questa fase del mercato: la disponibilità di dati, nello specifico, la maggiore attenzione alla qualità dei dati stessi e alla loro trasformazione in conoscenza e un rinnovato spirito di collaborazione e di partnership tra tutti gli attori.

L’effetto Covid sulle abitudini e sulle esigenze dei consumatori

Dai risultati dell’Osservatorio Fintech & Insurtech 2020 del Politecnico di Milano si nota che l’emergenza Covid non solo ha cambiato le abitudini di tutti noi come cittadini e dunque di consumatori e clienti di servizi bancari e assicurativi, ma ha accelerato una serie di processi che già erano in corso e che aumentano il peso e la rilevanza dell’innovazione digitale. Una evoluzione che il settore ha colto sia in termini di “front end” come capacità di risposta alle nuove esigenze e alle nuove abitudini, sia come “back end” ovvero come capacità di innovazione e di collaborazione tra attori diversi, con un ruolo speciale e sempre più rilevante da parte delle startup.

L’interazione digitale con il mondo bancario e assicurativo ha visto una maggiore dinamica nel mondo banking con il 51% dei clienti italiani che ha vissuto delle interazioni con la propria banca. La quota di clienti attivi in digitale con la propria assicurazione è del 39%. Decisamente alto, oltre il 70% il livello di soddisfazione espresso da questi clienti in merito a questa interazione.

Ma è interessante vedere la progressione con cui questa interazione si è sviluppata proprio in ragione di un cambiamento radicale come quello imposto dal lockdown. Se si riporta lo sguardo al mese di aprile di quest’anno e si guarda il comportamento dei clienti del mondo bancario, si vede che l’online banking ha segnato una progressione nel numero dei clienti del 17% rispetto allo stesso periodo nel 2019, in termini di attività e dunque di transazioni, la crescita è stata del 32% mentre se si sposta la lente sul tipo di percorso effettuato per l’ingaggio si nota che i clienti acquisiti attraverso strumenti digitali è salito del 75%.

Un portfolio di offerte che si arricchisce e che va oltre ai servizi tradizionali

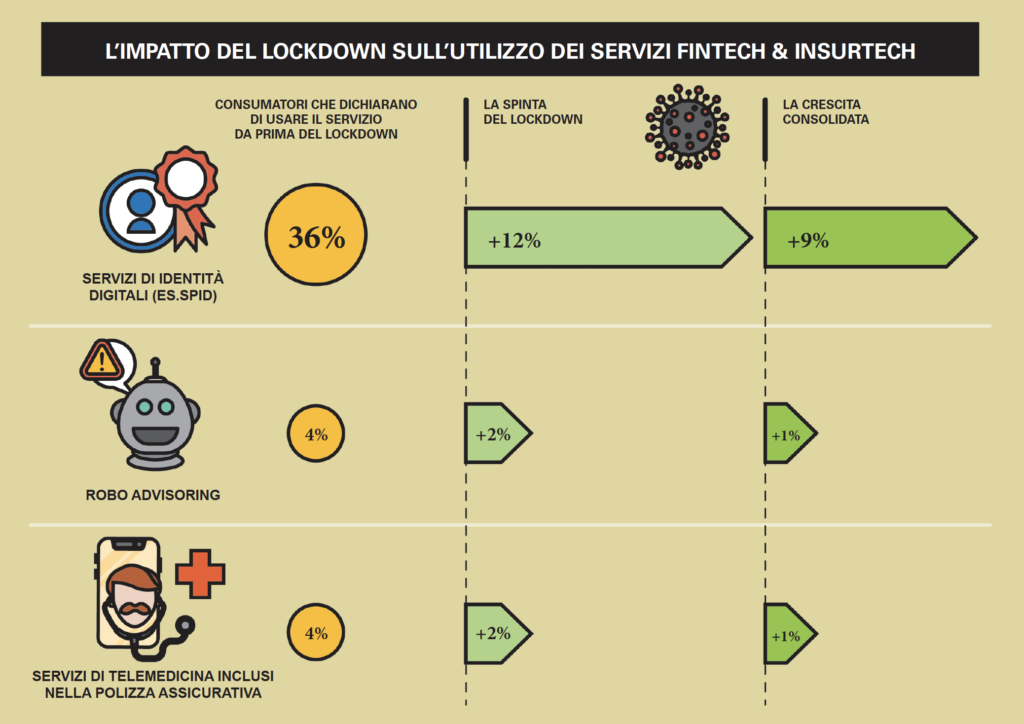

Un insieme di dati questi che ci dicono come sia in atto un profondo cambiamento in termini di abitudini e che allo stesso tempo testimoniano come il servizio digitale per il mondo banking e per quello insurtech sia in realtà qualcosa di più: un portfolio ricco di contenuti e servizi innovativi al quale il cliente può rivolgersi anche per esigenze che un tempo non avrebbe associato al mondo bancario o assicurativo. Ecco che entra in gioco il tema della sostenibilità, un concetto che racchiude in sé i temi legati all’impatto ambientale, alla sicurezza, ma anche a un “wellbeing” a cui queste organizzazioni stanno rivolgendo la loro attenzione proprio per rispondere a questi bisogni. Al contempo c’è una concretezza di servizi che la ricerca dell’Osservatorio ha misurato in modo puntuale e dalla quale emerge come i servizi di digital identity siano stati utilizzati dal 48% dei consumatori.

Per Marco Giorgino, Direttore scientifico dell’Osservatorio Fintech & Insurtech l’effetto dell’emergenza Covid può essere letto nel cambiamento di prospettive nella relazione tra innovazione fintech e mondo bancario e assicurativo ovvero un passaggio da “opportunità” a “necessità“. Una necessità che si concretizza, come sottolinea appunto Giorgino, nel corso dell’evento di presentazione dei risultati della ricerca, nello sviluppo di un ecosistema che è favorito da una serie di fattori tra cui la maggiore propensione alla collaborazione e allo sviluppo di partnership, la crescente disponibilità di dati e la altrettanto rilevante attenzione alla necessità di trasformarli in valore. Più trasversali poi si evidenziano bisogni e opportunità che l’emergenza ha enfatizzato e che suggeriscono di lavorare sulla user experience, sulla qualità dei servizi, sullo sviluppo di nuove forme di integrazione e di personalizzazione.

L’evoluzione delle startup: verso una logica di ecosistema

A proposito di ecosistemi Filippo Renga, Direttore dell’Osservatorio Fintech & Insurtech sottolinea che il mondo delle startup ha reagito molto bene agli stimoli e alle esigenze che sono arrivate dal mercato, sia in termini di numeri, con oltre 768 startup finanziate sopra 1 milione di € e con una crescita del 158% dei finanziamenti negli ultimi due anni, sia in termini di apertura a nuovi modelli di business e a nuove forme di collaborazione a conferma di come si diceva all’inizio, di una maggiore vicinanza e collaborazione tra nuove imprese e incumbent. Ma non solo, la ricchezza di questo ecosistema è anche nell’apertura ad altri contenuti e ad altre tipologie di servizi. Renga sottolinea l’importanza delle partnership che si collocano nell’ambito dell’Open Finance che hanno caratterizzato l’ecosistema italiano del 2020 e che proseguiranno nel 2021.

Guardando ai risultati della ricerca, le 2.541 startup Fintech & Insurtech a livello internazionale sotto la lente dell’Osservatorio hanno segnato una raccolta fondi pari a 55,3 miliardi di dollari e continuano ad essere prevalentemente in Nord America (45%), dove agli Stati Uniti spetta sia il primato relativo al numero di nuove startup (39%), sia quello relativo alla dote di investimenti (21,4 miliardi). Anche in Europa si conferma la centralità per questo settore della Gran Bretagna che conta su 296 startup e 5,3 miliardi di investimenti, in un contesto europeo che “vale” il 30% delle startup censite, mentre l’Asia esprime il 22% delle startup in termini numerici e il 31% in termini di capacità finanziaria. In quest’area come prevedibile un ruolo fondamentale è svolto dalla Cina dove sono state rilevate 175 startup per 8,5 miliardi di dollari.

Intelligenza Artificiale, Blockchain, API: “materie prime” delle startup

Ma dove lavorano e come le startup? Ovviamente le tecnologie innovative ed “esponenziali” sono un fattore abilitante per l’innovazione e dalla ricerca emerge che nel 37% dei casi le startup utilizzano l’AI, nel 24% la Blockchain, nel 36% lavorano su un altro fattore abilitante rappresentato dalle API. Il tema dell’apertura e delle partnership più volte sottolineato da Giorgino e da Renga è confermato dal fatto che oltre il 50% delle startup censite è al lavoro con imprese non finanziarie, mentre nel 32% dei casi la collaborazione è attiva con realtà del mondo finance e nel 30% con altre startup.

Un settore sempre più attento ai temi della sostenibilità

Come evidenziato all’inizio del servizio, il tema della sostenibilità sta assumendo un ruolo sempre più rilevante e le startup lo hanno colto con molta attenzione. Nel 27% dei casi queste aziende prestano attenzione ad almeno uno degli SDGs (Sustainable Development Goals) delle Nazioni Unite. Allo stesso tempo Renga rileva come questa attenzione sia premiata dagli investitori che scelgono di investire mediamente di più sulle imprese che si ispirano a principi di sostenibilità.

Laura Grassi, Direttore dell’Osservatorio Fintech & Insurtech ricorda a sua volta l’importanza del fenomeno legato alla sostenibilità e invita ad analizzarlo sotto il profilo più ampio e completo di una evoluzione del concetto di esperienza tra banche, assicurazioni e clienti. Una esperienza che ha le sue basi nella conoscenza abilitata dai dati, da una disponibilità di dati che è sempre più rilevante sia sotto il profilo della quantità, sia in termini di miglioramento della qualità del dato stesso. In questo scenario, Laura Grassi sottolinea che l’emergenza Covid ha accelerato un processo di aspettative e di bisogni che vedono i consumatori cercare nei servizi fintech quella facilità d’uso e quella potenzialità di interazione alla quale si sono abituati grazie ai social network e all’eCommerce. Ecco che l’altra parola chiave per comprendere la portata di questo fase dell’innovazione Fintech & Insurtech è user experience. E nella costruzione di “nuove esperienze” nel rapporto tra clienti e banche e assicurazioni ancora una volta un ruolo determinante è svolto dalla opportunità e necessità di collaborazione tra tutti gli attori.

Alla centralità della persona e alla user experience corrisponde nello stesso tempo anche la centralità del dato, ovvero di dati che permettono di capire in modo sempre più preciso i bisogni e le aspettative dei consumatori. Ed è qui che si “gioca” una partita molto importante per conquistare non solo il cliente, non solo il suo tempo e la sua attenzione, ma per “condividere” una esperienza. E se non c’è dubbio che i dati sono determinanti, qualche dubbio invece arriva nel momento in cui si indaga sulla disponibilità alla condivisione dei dati stessi. E su questo le prospettive sono contrastanti. I consumatori non sono sempre propensi alla condivisione dei loro dati a meno che non siano chiaramente valorizzati. Nel rapporto con le banche, l’11% dei consumatori è disposto a condividere dati su viaggi e spostamenti, il 15% informazioni relative alla famiglia e il 27% non intende condividerli. Addirittura, e questo appare come un dato per certi aspetti contro-intuitivo: sei clienti su dieci non accettano di condividere dati provenienti dalle loro attività social. Ovvero dati che in teoria sono stati prodotti proprio per essere condivisi, anche se su altre piattaforme.

Immagine fornita da Shutterstock