Con l’utilizzo massiccio del telefono abbiamo assistito a uno slittamento del ruolo delle tecnologie vocali e dell’uso della voce: mentre prima, con lo smart speaker avevamo preso l’abitudine di interloquire in modalità domanda/risposta (o richiesta/servizio), il bisogno di conversare ci ha avvicinato all’interazione in linguaggio naturale, accrescendo la nostra fiducia verso il canale vocale: questo modello interattivo è stato adottato anche in banca ed è destinato a perdurare, anche quando (speriamo presto) l’emergenza Covid sarà passata.

In uno scenario di rapido e profondo mutamento, anche il sistema bancario, solitamente cauto nell’accogliere i cambiamenti, ha dovuto fare i conti con nuove modalità di approccio da parte della clientela, che hanno reso necessari modelli di servizio ed esperienza sufficientemente agili da permettere di passare da un canale all’altro in modo naturale e soprattutto sicuro. Nel futuro, il cliente continuerà a richiedere sempre più di operare 24/7 in modo virtuale, avendo comunque la certezza della filiale fisica – ma senza essere costretto a muoversi per concludere operazioni o richiedere informazioni.

Appoggiarsi al canale voce anche per i servizi finanziari è essenziale, per ovvie ragioni di customer experience, ma soprattutto di contenimento dei costi a fronte di un livello di servizio più alto. Le tecnologie vocali possono assistere il cliente bancario attraverso app che consentano interazioni personalizzate e dispositive, oppure grazie a un voicebot autonomo o collegato al chat testuale: il come dipende dalla banca, dalla sua storia, organizzazione e dimensione. I provider leader del settore offrono di implementare soluzioni on premise oppure in cloud (privato o pubblico): la scelta sta al cliente.

Soluzioni basate su AI e Natural Language Processing

La declinazione delle soluzioni di speech technology adatte al mercato bancario e basate sull’intelligenza artificiale e sul linguaggio naturale (NLP, Natural Language Processing) è variegata: si parte dalla semplice richiesta “informativa” di orari e filiali disponibili, passando poi alla gestione non dispositiva del proprio conto corrente o titoli, al fissare un appuntamento con il referente di fiducia, per arrivare poi alla piena operatività del cliente grazie all’autenticazione biometrica vocale (collegata tipicamente ad altri fattori di identificazione).

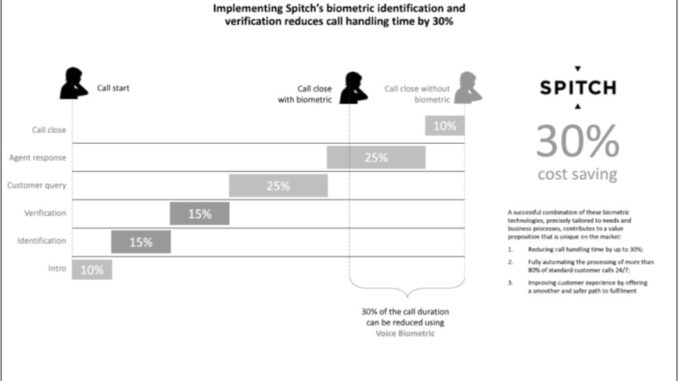

Gli strumenti tecnologici che abilitano queste interazioni includono Automatic Speech Recognition (ASR), Text‐to‐Speech Synthesis (TTS), Natural Language Processing (NLP), Voice Biometrics (VB) e sempre di piu la Speech Analytics (SA). Per una banca, l’introduzione nel contact center dell’autenticazione biometrica significa mediamente una riduzione del tempo di chiamata fino al 30%, con ricadute significative su customer experience e costi di gestione.

Riduzione del tempo di gestione chiamata grazie alla biometria vocale. Fonte: Spitch Analysis

Un caso pratico di applicazione della biometria vocale

Un caso di applicazione della biometria vocale che si vuole riportare è quello di Banca Migros. L’istituto di credito svizzero sta utilizzando una soluzione automatizzata di biometria vocale, per verificare in modo semplice e veloce l’identità dei clienti che si rivolgono al contact center. La verifica tramite biometria vocale viene effettuata su scelta del cliente, previo consenso esplicito nel pieno rispetto delle normative di protezione dati.

Come funziona? Attualmente, quando un cliente chiama il contact center di Banca Migros deve per prima cosa rispondere a domande specifiche per superare i controlli d’identità. In futuro la consulenza potrà iniziare immediatamente: mentre il cliente si presenta e spiega il motivo della chiamata, la sua voce “viva” viene confrontata in background con l’impronta vocale preregistrata durante le conversazioni precedenti. Questo processo richiede solo alcuni secondi. Se la verifica ha esito positivo, il dipendente della banca riceve sullo schermo un segnale affermativo, e può iniziare immediatamente a fornire consulenza; il processo di verifica continua assicura inoltre che l’identità del cliente venga confermata per tutta la durata della conversazione.

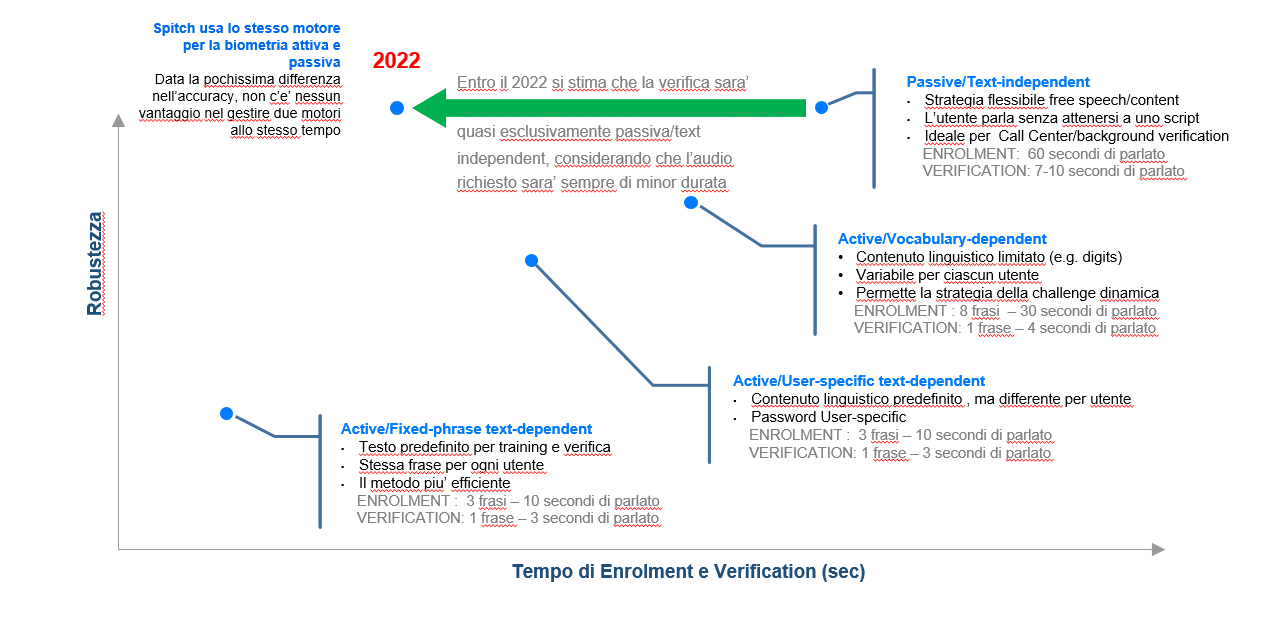

Strategie di verifica biometrica. Fonte: Spitch Knowledge Centre

Altri casi di applicazioni delle tecnologie vocali in banca

A livello sia internazionale che nazionale, sono sempre più frequenti le richieste di implementazione delle tecnologie vocali da parte delle istituzioni bancarie, sia che si tratti di progetti globali di automazione totale dell’assistenza al cliente, o circoscritti come nel caso di smart IVR, recupero crediti soft o in generale informazioni relative al conto.

Un caso molto interessante è quello implementato da Swisscard nel proprio contact center, all’interno di un piano di attenzione al cliente che ha dato risultati di grande valore per l’azienda e per gli utenti. Con questa soluzione i clienti possono interagire con il customer care illustrando il motivo della chiamata in linguaggio naturale: il cliente viene poi automaticamente collegato all’operatore qualificato per la risoluzione del problema, con un incremento sostanziale dell’efficienza del servizio. Il sistema di Swisscard risponde infatti alla telefonata del cliente già al primo squillo, abbreviando i tempi d’attesa, e richiedendo la descrizione del problema in linguaggio naturale. La soluzione di voice recognition analizza il testo parlato e lo elabora semanticamente, riconoscendo la richiesta espressa e trascrivendola, interpretandola e classificandola per priorità, prima di trasferirla all’operatore del call center più qualificato per la specifica tematica. Quest’ultimo riceve anche sul proprio schermo un pop-up di riassunto della richiesta del cliente, che non dovrà quindi ripeterla ulteriormente, e il tutto accade in tempo reale.

I vantaggi dell’adozione di tecnologie vocali in banca

Le implementazioni di tecnologie vocali, parte dell’ecosistema informativo che sovraintende alle attività di customer care in un’ottica omnichannel sempre più spinta, fanno leva anche sulla collaborazione con BPO e system integrator specializzati, in grado di servire banche e utenti finali con soluzioni affidabili e personalizzate. Esse non sono solo uno strumento di interazione con il cliente, ma contribuiscono al miglioramento dei processi organizzativi, come nel caso delle soluzioni di “compliance”, in grado di verificare l’aderenza a script predefiniti da regole interne e normativa vigente in caso di contratti stipulati al telefono, garantendo il rispetto della direttiva MiFID II, e insieme archiviando le informazioni ricevute per ispezioni successive, con la possibilità di oscurare i dati sensibili e non influenti.

La trascrizione delle telefonate e il completamento in automatico dei form relativi hanno un impatto significativo sulla qualità del servizio e sulla razionalizzazione dei costi aziendali. Viene ridotto o addirittura annullato il rischio di errore umano nelle attività ripetitive, consentendo al funzionario di rimediare facilmente a eventuali anomalie, e alla banca di dedicare risorse ad attività a più alto valore aggiunto. Inoltre, considerando che nelle conversazioni con i contact center sono presenti una miriade di dati e indicazioni per il miglioramento del servizio e del business difficilmente estrapolabili, la possibilità di analisi del “patrimonio vocale” in automatico attraverso criteri definiti fornisce indicazioni preziose sia per il contenuto che per la portanza emotiva dell’interazione. Le metriche di misurazione della customer satisfaction sono particolarmente significative per il settore finanziario, ora più che mai vicino al suo cliente sia in termini di prodotto che di servizio.